Klíčové body

- JPMorgan překonala očekávání příjmů za druhé čtvrtletí díky výraznému 52% nárůstu poplatků za investiční bankovnictví

- Zisk na akcii dosáhl 4,26 USD, čímž překonal odhady analytiků ve výši 4,19 USD

- Generální ředitel Jamie Dimon upozornil na možná budoucí rizika, včetně vysoké inflace a úrokových sazeb

Za tento nárůst vděčí impozantnímu 52% nárůstu poplatků za investiční bankovnictví ve srovnání s předchozím rokem.

Zisk společnosti na akcii dosáhl hodnoty 4,26 USD, čímž stanovil překonané rozpětí oproti odhadům analytiků ve výši 4,19 USD podle průzkumu The London Stock Exchange Group. Tržby se dále vyšplhaly na 50,99 miliardy USD oproti předpokládaným 49,87 miliardy USD. Zisk firmy vykázal oproti předchozímu roku pozoruhodný 25% skok a dosáhl 18,15 miliardy dolarů, tj. 6,12 dolaru na akcii. V tomto čísle však nejsou zahrnuty položky související s podíly banky ve společnosti Visa, čímž se zisk snížil na 4,26 USD na akcii.

Tržby vzrostly o 20 % na 50,99 miliardy USD a překonaly tak konsenzuální odhad analytiků oslovených společností LSEG, k čemuž přispěly lepší než očekávané poplatky za investiční bankovnictví a výsledky obchodování s akciemi.

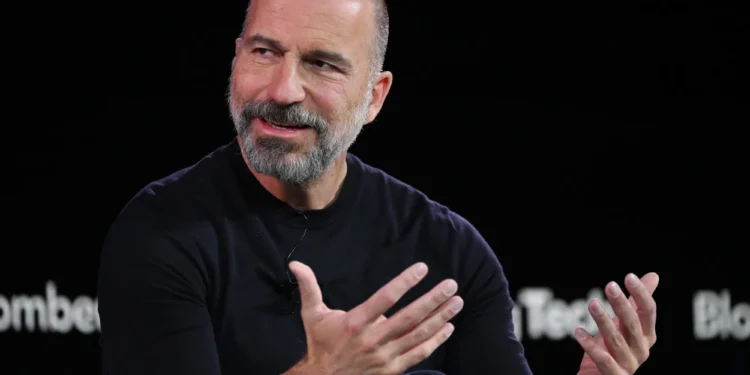

Generální ředitel Jamie Dimon vyjádřil opatrnost uprostřed nadšených fiskálních výsledků a zamyslel se nad možnými budoucími riziky pro firmu. Jako předvídatelné hrozby označil vysokou inflaci a úrokové sazby, přestože současné ocenění akcií a dluhopisů odráží příznivý ekonomický výhled.

Dimon upozornil na složité a nejisté geopolitické prostředí a označil ho za “potenciálně nejnebezpečnější od druhé světové války”, přičemž zdůraznil spekulace a neurčitý dopad na globální ekonomiku. Uznal kroky přijaté ke zmírnění inflace, ale varoval před přetrvávajícími inflačními silami ve hře – velkými fiskálními deficity, potřebami infrastruktury, restrukturalizací obchodu a posilováním globálních vojenských sil.

JPMorgan viditelně těžila z vystupňované aktivity na Wall Street, zejména v oblasti poradenství, což se projevilo pozitivně na jejích finančních výsledcích. Jak se předpokládalo, tento posun směrem vzhůru zřejmě pomohl bankám v probíhajícím fiskálním čtvrtletí, což vedlo k výraznému růstu příjmů v klíčových oblastech. Poplatky za investiční bankovnictví ve výši 2,3 miliardy dolarů, které firma inkasovala, překonaly odhad StreetAccount přibližně o 300 milionů dolarů. Tento výrazný nárůst příjmů lze přičíst rostoucí poptávce po službách v oblasti fúzí a akvizic, emisí dluhopisů a akcií, a strategickému poradenství. JPMorgan dokázala efektivně využít příležitostí na trhu, což se odrazilo nejen na zvýšených poplatcích, ale také na celkovém zlepšení finanční stability a výkonnosti banky.

Pokud jde o příjmy z obchodování, dařilo se akciím, které vyskočily o 21 % na 3 miliardy USD. Tato částka překonala odhad o působivých 230 milionů dolarů, především díky solidnímu obratu z derivátů. Dokonce i obchodování s pevnými výnosy zaznamenalo 5% nárůst a dosáhlo hranice 4,8 miliardy USD, což odpovídá odhadu.

Mráček na tomto fiskálně slunečném dni však přišel v podobě rezervy na úvěrové ztráty ve výši 3,05 miliardy dolarů během čtvrtletí, což překonalo odhad 2,78 miliardy dolarů. To signalizuje, že banka do budoucna očekává nárůst nesplácených úvěrů dlužníků. Tuto rezervu, spolu s nárůstem objemu úvěrů na úhradu a strategickými kroky k vytvoření rezerv na ztráty z úvěrů, lze vysledovat v souvislosti s rozsáhlým podnikáním firmy v oblasti kreditních karet, které tvoří největší složku nezajištěného úvěrového portfolia firmy, jak banka zmínila.

Generální ředitel Opimas Octavio Marenzi pochválil JPMorgan za to, že se jí podařilo proplout náročným prostředím úrokových sazeb. Upozornil však také na možnosti, že “bankovnictví na hlavní ulici začíná skomírat”. K tomuto závěru dospěl při sledování výrazného nárůstu rezerv na úvěrové ztráty, což naznačuje, že JPMorgan může předvídat turbulentní fázi americké ekonomiky.

Akcie JPMorgan navzdory úspěšnému čtvrtletí během ranního obchodování ztratily 2 %. Přesto finanční ředitel JPMorgan Jeremy Barnum poskytl optimistický výhled a poukázal na “poměrně zdravý spotřebitelský sektor” navzdory číhající slabosti v segmentu nízkopříjmových domácností. Identifikoval, že přibližně polovina růstu rezerv byla způsobena stoupajícími zůstatky.

JPMorgan Chase & Co.

Barnum tvrdil, že zřejmý trend odpisů pohledávek nadále odpovídá spíše normalizaci než zhoršení. I když uznal zpomalení ekonomiky, potvrdil důvěru v budoucí měkké přistání.

Po slibných zprávách z JPMorgan následovaly podobné zprávy z Wells Fargo a Citigroup, které v pátek zaznamenaly zisky. Příští týden se očekávají zprávy o hospodářských výsledcích bank Goldman Sachs, Bank of America a Morgan Stanley.