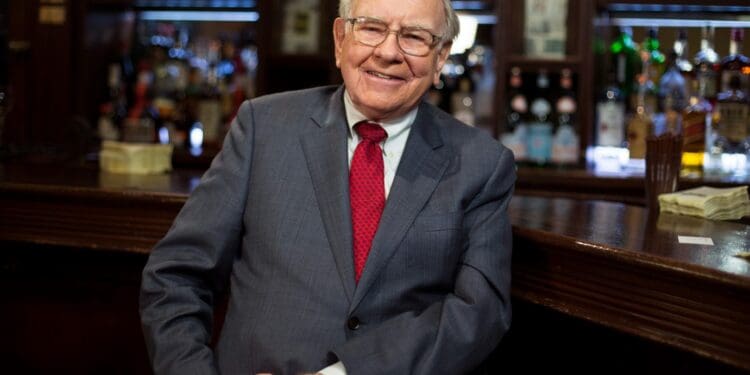

V posledních týdnech se tento 93letý muž postupně zbavuje svých investic do technologického gigantu HP. Jelikož je známo, že při rozhodování o prodeji obvykle prodává celé své podíly, někteří spekulují o tom, že by se nakonec mohl společnosti HP zcela zbavit, což představuje výrazný posun oproti jeho úspěšným investicím do technologických společností, jako je například Apple.

Buffett se nevyhýbá veřejnému přiznání, když se investice nevydaří podle předpokladů. V rozhovoru z roku 2017 otevřeně hovořil o svém předchozím chybném kroku, kdy příliš investoval do IBM, což kontrastovalo s jeho ziskovou investicí do společnosti Apple. “Vyhlídky IBM nebyly pro příštích pět až šest let tak jasné, jak jsem původně věřil, takže jsem si uvědomil, že jsem udělal chybu… Cítím se jistější ohledně budoucnosti, když se dívám na společnost, jako je Apple, než když se nyní dívám na IBM,” řekl Buffett.

Po prodeji IBM podstatně zvýšil investice Berkshire do společnosti Apple, čímž se stal největším akcionářem mimo poskytovatele indexových a burzovně obchodovaných fondů. Ke konci června měl podíl Berkshire ve společnosti Apple hodnotu přes 177 miliard dolarů, což představuje téměř polovinu celkového akciového portfolia Berkshire.

Buffettova strategie při prodeji aktiv se řídí především přesvědčením, že akciové pozice se oceňují jako vlastnictví celého podniku. “Pozice nezkracujeme. Přistupujeme k tomu podobně, jako kdybychom kupovali 100 % podniku,” vysvětlil Buffett.

Ne každá technologická investice společnosti Berkshire Hathaway pod Buffettovým vedením však přinesla značné zisky. V roce 2018 Buffett koupil akcie cloudové společnosti Oracle, ale během tří měsíců se je rozhodl prodat. Nástup do cloud computingu se ukázal jako neúspěšný, což bylo částečně ovlivněno jeho zkušenostmi s IBM. Stejně tak Berkshirova pozice ve společnosti Taiwan Semiconductor v hodnotě 4 miliard dolarů neměla dlouhého trvání a byla přičítána převážně politické nejistotě.

Buffett často vyjadřuje lítost nad promarněnými příležitostmi v oblasti velkých technologií, což odráží jeho filozofii osobní odpovědnosti. Přestože pojišťovna Geico, která patří společnosti Berkshire, byla prvním zákazníkem společnosti Google a umožnila mu nahlédnout do jejího obrovského reklamního potenciálu, zmeškal včasnou investici do této společnosti. “Zkazil jsem to,” přiznal s lítostí.

Podobně investor přiznal, že špatně pochopil potenciál Amazonu a podcenil genialitu zakladatele Jeffa Bezose. “Byl jsem příliš hloupý na to, abych si to uvědomil, nemyslel jsem si, že by

Letecký průmysl je dalším odvětvím, které Buffettovi v minulosti přineslo jisté turbulence. V roce 2016 Berkshire investovala více než 4 miliardy dolarů za téměř 10% podíl ve čtyřech největších amerických leteckých společnostech: United, American, Southwest a Delta Air Lines. Nepředvídaný nástup globální pandemie v roce 2020 však Buffetta přiměl k úplné likvidaci těchto podílů v leteckých společnostech. Kritici naznačovali, že toto rozhodnutí bylo předčasné, a upozorňovali na výrazné oživení odvětví s obnovením ekonomiky.

Buffett své rozhodnutí obhajoval během výročního zasedání společnosti Berkshire v roce 2020, když prohlásil: “Byla to pochopitelná chyba. Bylo to rozhodnutí vážené pravděpodobností, když jsme koupili, že při investování napříč podnikáním leteckých společností dostáváme za naše peníze atraktivní částku.”

Ve svých úvahách o investicích do leteckých společností Buffett připomíná příběh předchozího neúspěchu, investice do společnosti USAir v roce 1989 prostřednictvím nákupu prioritních akcií za 358 milionů dolarů. Toto rozhodnutí, jak Buffett později přiznal, bylo chybou. S humorem odkázal na starý vtip o investování do leteckých společností: “Když se Richarda Bransona, bohatého majitele letecké společnosti Virgin Atlantic Airways, zeptali, jak se stát milionářem, měl rychlou odpověď: ‘Vlastně na tom nic není. Začněte jako miliardář a pak kupte leteckou společnost.”

Chcete využít této příležitosti?

Zanechte svůj telefon a email a budete kontaktováni licencovanými odborníky