Klíčové body

- Keith McCullough neočekává recesi v USA během roku 2025

- Sází na růst inflace a zrychlení ekonomiky ve druhé polovině roku

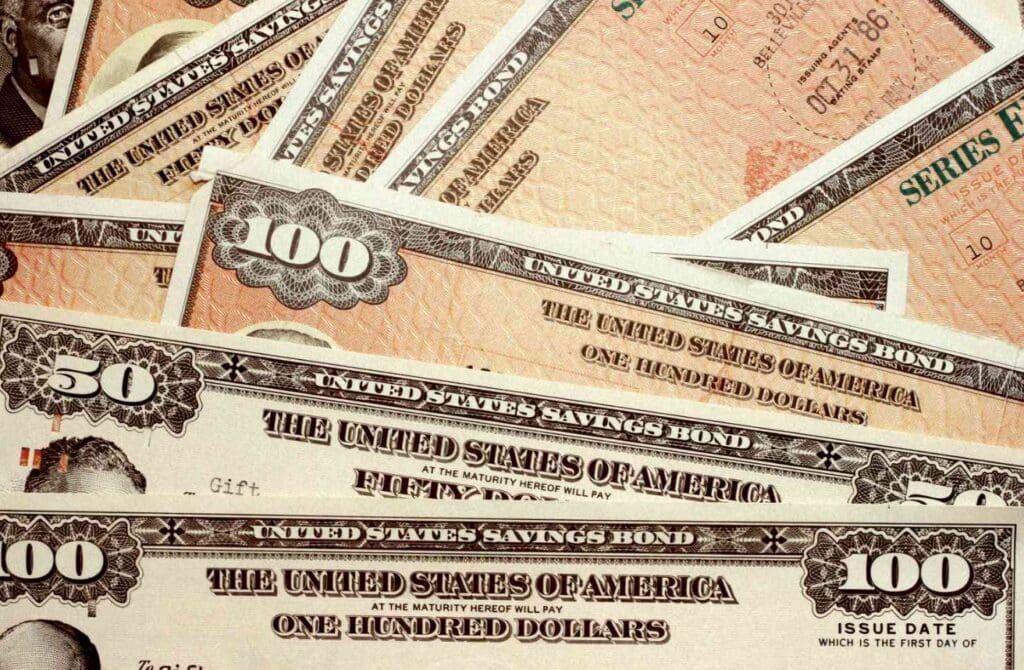

- Preferuje vysokovýnosové dluhopisy a věří ve stabilizaci amerického dolaru

Podle něj ekonomika USA nevstupuje do recese a naopak dochází k posilování dvou klíčových makroekonomických faktorů – růstu a inflace. Tyto ukazatele jsou podle něj důvodem, proč se distancoval od amerických státních dluhopisů i zlata a proč nepočítá s tím, že by Federální rezervní systém v dohledné době výrazně snižoval úrokové sazby.

McCullough uvádí, že tempo růstu a inflace v USA je aktuálně na vzestupu, a právě to je pro něj zásadním signálem. Kvůli tomuto výhledu výrazně omezil svou expozici vůči státním dluhopisům a snížil podíl zlata ve svém portfoliu – přestože ještě nedávno patřilo mezi jeho největší pozice.

Přestože připouští, že s americkým dluhem a deficitem jsou spojena reálná rizika, neočekává, že by výnosy 10letých státních dluhopisů výrazně klesly. Zatímco ještě nedávno si dokázal představit návrat k 4 %, nyní říká, že výnosy pravděpodobně neklesnou pod 4,43 %. Trh podle něj reflektuje sílící ekonomickou aktivitu a zatím nic nenaznačuje obratu směrem k recesi.

Upozorňuje také, že prognózy poklesu výnosů amerických dluhopisů se v minulosti opakovaně ukázaly jako mylné a že existuje „dlouhý hřbitov“ investorů, kteří se pokusili předpovědět konec amerických dluhopisů. Jeho vlastní přístup je opatrnější a zakládá se na aktuálních tržních signálech.

Riziko recese? Ne podle trhu s rizikovými dluhopisy

McCullough zároveň upozorňuje, že vývoj na trhu s rizikovými podnikatelskými dluhopisy neukazuje na žádné bezprostřední známky ekonomického zpomalení. Výnosové spready zůstávají stabilní a podle něj nic nenasvědčuje tomu, že by trh očekával pokles firemních zisků nebo ochabnutí tempa růstu.

„Znovu jsem nakoupil rizikové korporátní dluhopisy,“ říká McCullough s tím, že tento krok bývá typický ve chvíli, kdy ekonomika přechází ze zpomalení do fáze obnoveného růstu. Aktuální tržní signály proto vnímá jako důvěryhodné. Růstové vyhlídky se podle něj začínají zlepšovat, a to zejména ve čtvrtém čtvrtletí 2025 a prvním čtvrtletí 2026.

Na základě tohoto vývoje McCulloughův tým zrušil všechny své předchozí prognózy snižování úrokových sazeb pro letošní rok. Připouští sice možnost jednoho snížení ze strany Fedu, ale neočekává, že by měnová politika byla tak uvolněná, jak si přeje velká část trhu.

Chcete využít této příležitosti?Dolar a měny: trh přehodnocuje výhled americké ekonomiky

V otázce amerického dolaru McCullough již není tak pesimistický jako dříve. Přestože nadále doporučuje dlouhé pozice v euru, australském dolaru a evropských akciích, zejména v Německu, Španělsku a Belgii, předpokládá, že dolar v současných podmínkách najde větší podporu.

„Podle mého modelu se zdá, že to nejhorší pro dolar už máme za sebou,“ říká. Tento názor opírá o změny v očekávání trhu, který se začíná přizpůsobovat realitě, že recese letos pravděpodobně nepřijde a že inflace opět roste.

Tento posun by podle něj dával smysl i v kontextu debat o deficitním financování, které sice zvyšuje tlak na dolar, ale zároveň zvyšuje potřebu vyšších výnosů. Pokud se skutečně nepotvrdí obavy z ekonomického zpomalení, bude měnová politika Federálního rezervního systému méně akomodační, než investoři očekávali.

Strategická reakce na nový makroekonomický rámec

Z celého vystoupení Keitha McCullougha vyplývá jednoznačný závěr: americká ekonomika podle něj není na prahu recese a naopak směřuje k novému cyklu zrychlení růstu. Tuto tezi podporuje i jeho chování na trzích – odklon od státních dluhopisů, omezení zlata, návrat k vysokovýnosovým dluhopisům a konzervativní přístup k měnovým pozicím.

Jeho argumentace ukazuje, jak se někteří profesionální investoři odchylují od většinového očekávání. McCullough místo spekulací sází na konkrétní tržní signály: rostoucí inflaci, stabilitu výnosových spreadů, a měnící se výhled investorů ohledně politiky Fedu.

Zatímco část trhu se stále připravuje na recesi a doufá v uvolnění měnové politiky, Keith McCullough razí opačný přístup: vidí signály zrychlující ekonomiky a očekává, že sazby zůstanou výš, než si většina investorů přeje. Pro ty, kdo sledují dluhopisový trh, dolar a inflační vývoj, tak nabízí cenný a promyšlený kontrapohled.

Chcete využít této příležitosti?

Zanechte svůj telefon a email a budete kontaktováni licencovanými odborníky